- Home

- Luxembourg

- Guide TVA au Luxembourg : Quelle TVA payer sur des véhicules de société et dans quel pays ?

Guide TVA au Luxembourg : Quelle TVA payer sur des véhicules de société et dans quel pays ?

Quelle TVA payer sur des véhicules de société et dans quel pays ?

Mise à disposition de véhicules à des employés luxembourgeois et transfrontaliers : découvrez les règles de taxation, comment analyser votre situation et les modalités de calcul de la TVA.

Contexte luxembourgeois

La mise à disposition de véhicules de sociétés est une pratique bien ancrée dans les politiques salariales luxembourgeoises, y compris pour les nombreux employés frontaliers résidents en Allemagne, en Belgique et en France.

Pendant longtemps, la pratique des employeurs luxembourgeois était de reverser la TVA au titre de l’utilisation privée des voitures au Luxembourg. L’arrêt QM est venu bouleverser ces pratiques.

Apport de l’arrêt QM

L’arrêt QM du 20 janvier 2021 (Affaire C-288/19) de la Cour de Justice de l’Union Européenne a précisé que la mise à disposition d’un véhicule de sociétés peut constituer une location de moyens de transport longue durée, taxable au lieu de résidence du salarié, sous réserve de remplir les conditions suivantes :

– La prestation est réalisée à titre onéreux

– L’employé dispose en permanence du droit d’utiliser la voiture à des fins privées et d’en exclure d’autres personnes, pour une durée supérieure à 30 jours

Pour déterminer si les conditions sont remplies il faut analyser :

– Le contrat de travail

– La car policy

– Les conditions d’utilisation du véhicule.

Conséquences pour les employeurs lorsque les conditions sont remplies

Lieu de taxation et modalités déclaratives

Lorsque la mise à disposition d’un véhicule de société remplit les conditions d’une location longue durée de moyens de transport, la TVA est due au lieu de résidence de l’employé

L’employeur reverse la TVA :

– via la déclaration de TVA luxembourgeoise lorsque l’employé réside au Luxembourg,

– ou via le guichet unique TVA « OSS UE » ou une immatriculation à la TVA locale dans le pays de résidence de l’employé frontalier.

Si l’une des conditions n’est pas remplie, il s’agit d’un service taxable à Luxembourg, quel que soit le lieu de résidence de l’employé. La TVA est alors reversée par l’employeur depuis sa déclaration de TVA luxembourgeoise.

Attention – l’Allemagne considère que la 1ère condition “prestation réalisée à titre onéreux” est toujours remplie dans le cadre d’une mise à disposition de véhicules à un employé. Cela peut, dans certains cas, conduire à une double taxation dans le pays de l’employeur (LU) et de l’employé (DE)

Mode de calcul de la TVA sur les véhicules de société

Une fois le lieu de taxation déterminé il faut déterminer la base imposable sur laquelle la TVA s’applique.

- Pour les véhicules mis à disposition d’employés résidents en Allemagne

La TVA est due sur la valeur normale si elle est supérieure à la valeur contractuelle qui rémunère la mise à disposition du véhicule.

La valeur normale peut se calculer selon deux méthodes :

– soit sur la base des frais, en retranchant l’utilisation professionnelle réelle (carnet de bord mais très contraignant)

– soit de manière forfaitaire : valeur TTC voiture x 1 % + valeur TTC voiture x 0,03 % x nombre de km maison-travail = valeur TTC à déclarer

- Pour les véhicules mis à disposition d’employés résidents en Belgique

La TVA est due sur la valeur normale si elle est supérieure à la valeur contractuelle qui rémunère la mise à disposition du véhicule.

La valeur normale est à déterminer sur base des frais en retranchant 35% d’utilisation professionnelle.

- Pour les véhicules mis à disposition ’employés résidents au Luxembourg

La TVA est due sur la valeur normale si elle est supérieure à la valeur contractuelle qui rémunère la mise à disposition du véhicule.

La valeur normale est à déterminer sur base des frais en retranchant l’utilisation professionnelle réelle. Cela impose une tenue rigoureuse d’un carnet de bord.

- Pour les véhicules mis à disposition d’employés résidents en France

Le concept de valeur normale n’est pas introduit en France.

La TVA est donc due, sous réserve de vérification, sur la valeur contractuelle qui rémunère la mise à disposition de véhicules.

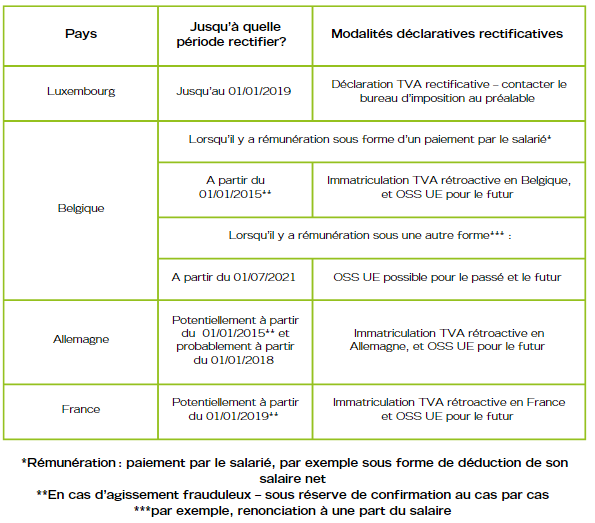

Régularisation des périodes antérieures

Il est essentiel de procéder ensuite à une analyse du passé pour identifier les risques et la nécessité de procéder à des régularisations selon les modalités prévues ci-dessous.

C’est le cas si la TVA a été versée à tort au Luxembourg au titre d’un service assimilé si la mise à disposition de la voiture est qualifiée de location longue durée taxable à l’étranger.

Des déclarations rectificatives sont à déposer au Luxembourg pour récupérer la TVA éventuellement versée à tort.

Une immatriculation à la TVA rétroactive dans les pays de résidence des employés peut être nécessaire pour reverser la TVA locale.

« Attention : la régularisation du passé ne doit pas être un frein, la priorité est de se mettre en conformité pour l’avenir. ‘’

Perdus dans ces nouveautés réglementaires ? Découvrez notre infographie qui vous guide étape par étape pour une mise en conformité TVA en tout sérénie.

Découvrez nos services

VAT solutions vous propose différents services pour vous accompagner dans vos problématiques de TVA au Luxembourg et à l’international :

– Diagnostic de votre organisation TVA, de vos flux et des modalités de conservation des preuves des opérations exonérées, mesure d’impact des nouvelles règles TVA;

– Confirmation du traitement TVA de vos flux;

– Coaching/formations;

– Prise en charge des obligations TVA au Luxembourg et à l’étranger : assistance, préparation et dépôt de la demande d’identification TVA et des déclarations TVA.

Contactez-nous

Numéro de téléphone : +352 26 945 944

Mail : info@vat-solutions.com

Et pour plus de contenus découvrez notre page linkedin ici.

By agreeing, we’ll assume that you are satisfied with our use of cookies on your device.

If you continue navigating, we’ll assume that you are happy to receive all cookies from our website.

Otherwise, you can change your settings at any time.

En acceptant, nous supposerons que vous êtes satisfait de notre utilisation des cookies.

Si vous continuez à naviguer, nous supposerons que vous acceptez de recevoir l’ensemble des cookies de notre site web.

Sinon, vous pouvez modifier vos paramètres à tout moment.